La causa se radicó en el juzgado N°14, pero la intención de la compañía es llevar la carátula al Juzgado N°7, que tramita el concurso de Compumundo, la cadena de venta de artículos de electrónica que forma parte del mismo grupo empresario, junto a la cadena homónomina, el vertical de turismo Garbarino Viajes, la financiera Fiden y las plantas Tecnosur y Digital Fueguina, ubicadas en Tierra del Fuego.

Local de Garbarino en Cipolletti.

En el entorno de la compañía, aseguran que “no quedó otra alternativa”. Desde hace meses, su futuro es incierto. Su abultada deuda asciende a, por lo menos, $ 10.000 millones. Según la Central de Deudores del Banco Central (BCRA), acumula 3780 cheques rechazados por $ 5762 millones.

Acreedores

Entre sus acreedores, figuran entidades financieras, proveedores comerciales (entre ellos, fabricantes de electrodomésticos y electrónica) y propietarios de alquileres que solicitaron embargos y pedidos de quiebra.

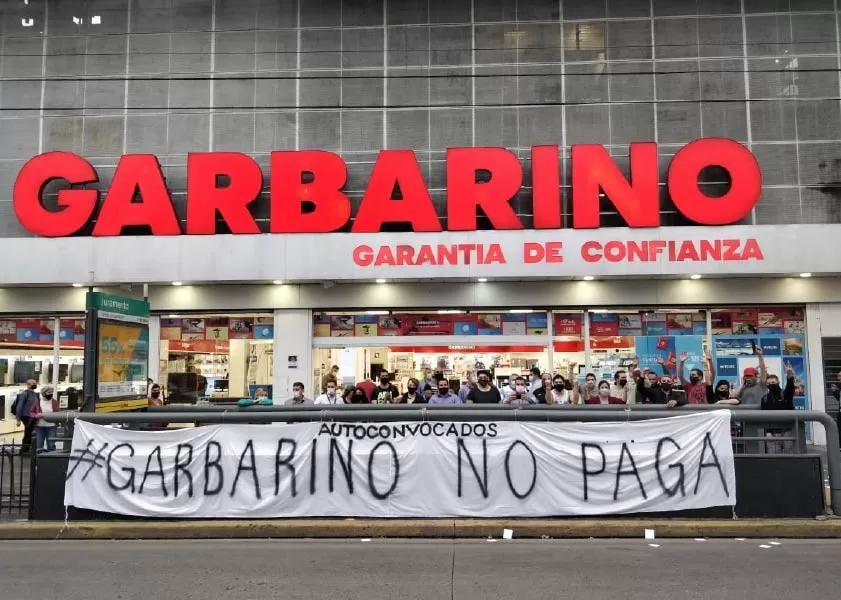

Sus empleados percibieron de forma dispar el cobro del salario en el último semestre y, en sucesivas ocasiones, se manifestaron para reclamar la continuidad de sus fuentes laborales, con el apoyo de Pablo Moyano, secretario general adjunto de la Federación de Camioneros, y Ramón Muerza, dirigente y principal opositor a Armando Cavalieri en la Federación de Empleados de Comercio y Servicios.

En junio de 2020, el grupo cambió de manos, cuando Carlos Rosales, titular de la aseguradora Prof y protesorero del Club San Lorenzo de Almagro, compró a los hermanos Daniel y Omar Garbarino la empresa.

En ese entonces, contaba con 191 sucursales de Garbarino y 54 de Compumundo, con 4325 empleados.

Hoy, prácticamente no quedan locales operativos y ya son más de 500 los trabajadores que se fueron de la empresa, según fuentes gremiales.

Varios interesados coquetearon con la idea de comprarle la empresa a Carlos Rosales en lo que va del año. El primero de ellos fue Facundo Prado, propietario de la firma de telecomunicaciones Supercanal Arlink.

En mayo, se firmó un pre-acuerdo y se llevó adelante un due-diligence, el período de evaluación de la viabilidad del negocio. Concluida la auditoría, Garbarino declinó la propuesta.

Con la intención de preservar la marca y continuar con el proyecto de reconversión, Rosales sondeó a otros candidatos. Hubo otros, como una empresa de comercio electrónico mexicana, de la que no trascendió el nombre. Pero no prosperaron.

Como Garbarino, en agosto, Ribeiro, otro jugador de peso de la industria, se presentó en convocatoria de acreedores, luego de completar sin éxito el proceso de búsqueda de un socio que ingrese al negocio con una participación minoritaria a su capital accionario.

Sector en crisis

La delicada situación que atraviesan Garbarino y Ribeiro son un reflejo de una crisis sectorial más profunda, que se agravó con la pandemia, pero que no es nueva. Los retailers sufren los avatares de la economía desde 2018 y los desafíos que impone la reconversión digital. Ni siquiera a fuerza de estímulos, logran recomponerse.

Varios motivos explican el derrumbe de este sector clave del consumo. En plena recesión, las ventas vienen en caída libre, a pesar del ‘veranito’ que experimenta la demanda de bienes durables, por la brecha cambiaria y la mayor permanencia en los hogares.

La demanda en Garbarino bajó hasta un 75%. En la cadena, sostienen que la reactivación que empezaba asomarse se frenó con las medidas de confinamiento por la segunda ola, que desembocó en el actual escenario. En Ribeiro, la situación es similar. La caída fue del 60%.

La pérdida de poder adquisitivo, con sueldos que corren por detrás de la inflación, incide directamente en el desplome de las ventas. A su vez, los precios de electro aumentaron más que el promedio: según el Índice de Precios al Consumidor (IPC), en los últimos cuatro años, crecieron un 250% versus un 195%, lo que derivó en una menor demanda.

Asimismo, aunque significaron una herramienta clave en un contexto inflacionario, los propios créditos otorgados por las cadenas fueron ineficientes. La abrupta suba de tasas generó restricciones en su acceso. En consecuencia, los resultados de los fideicomisos financieros también se vieron afectados. En esta coyuntura desfavorable, las empresas se encontraron con una desmejora de los márgenes operativos y un crecimiento de los ratios de mora e incobrabilidad de las carteras comerciales.

Costos de alquiler y ventas

Además, sostener los costos de un local se vuelve cada vez más complejo. Solo el alquiler de una sucursal de 500 metros cuadrados puede salir, al menos, $ 500.000, dicen fuentes especializadas de real estate.

Aunque las ventas online crecen, todavía están lejos de compensar la caída en el formato tradicional. A la contracción de ventas, se suma la aparición de nuevos competidores: marketplaces como Mercado Libre con el lanzamiento de marcas propias, tiendas virtuales de bancos como la tienda BNA del Banco Nación, y fabricantes que, en lugar de proveer a las grandes cadenas, optan por diversificar la comercialización, con canales de venta directos con costos más bajos.

Leé más notas de La Opinión Austral

Compartir esta noticia

Dejanos tu comentario